- Início

- Quem somos

- Consultoria de Gestão Empresarial – MDL

- Soluções

Consultoria Empresarial Programa Máquina de Lucros

É a metodologia que você precisa ajudar a ter uma Gestão Empresarial mais eficiente.

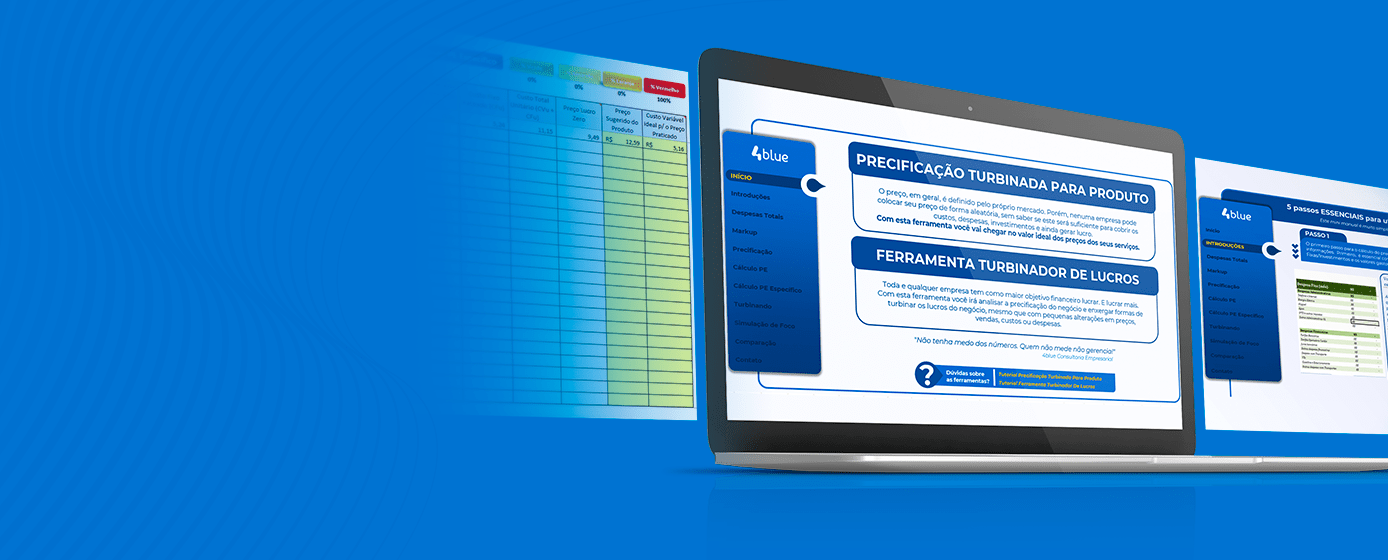

Consultoria Financeira

A ajuda que você precisa na Gestão Financeira da sua pequena e ou média empresa

O Controle Financeiro Empresarial que te mostra como ter lucro de verdade!

Consultoria Empresarial Programa Máquina de Lucros

É a metodologia que você precisa ajudar a ter uma Gestão Empresarial mais eficiente.

Consultoria Financeira

A ajuda que você precisa na Gestão Financeira da sua pequena e ou média empresa

O Controle Financeiro Empresarial que te mostra como ter lucro de verdade!

- Blog

- Contato

Bora fazer sua empresa lucrar?

Esclareça dúvidas sobre nossos treinamentos, consultorias ou demais serviços

Já é cliente e quer falar com o setor financeiro?

Precisa de segunda via de boletos, negociações ou nota fiscal, entre em contato

Trabalhe conosco!

Se você deseja fazer parte da nossa equipe, cadastra-se em nosso banco de talentos

Bora fazer sua empresa lucrar?

Se você ficou com dúvidas sobre nossas consultorias, treinamentos, cursos ou demais serviços, clique no botão abaixo.

Já é cliente e quer falar com o Setor Financeiro?

Precisa de segunda via de boletos, negociações ou nota fiscal, clique no botão abaixo.

Trabalhe Conosco!

Se você deseja fazer parte da nossa equipe, cadastra-se em nosso banco de talentos

- Início

- Quem somos

- Consultoria de Gestão Empresarial – MDL

- Soluções

Consultoria Empresarial Programa Máquina de Lucros

É a metodologia que você precisa ajudar a ter uma Gestão Empresarial mais eficiente.

Consultoria Financeira

A ajuda que você precisa na Gestão Financeira da sua pequena e ou média empresa

O Controle Financeiro Empresarial que te mostra como ter lucro de verdade!

Consultoria Empresarial Programa Máquina de Lucros

É a metodologia que você precisa ajudar a ter uma Gestão Empresarial mais eficiente.

Consultoria Financeira

A ajuda que você precisa na Gestão Financeira da sua pequena e ou média empresa

O Controle Financeiro Empresarial que te mostra como ter lucro de verdade!

- Blog

- Contato

Bora fazer sua empresa lucrar?

Esclareça dúvidas sobre nossos treinamentos, consultorias ou demais serviços

Já é cliente e quer falar com o setor financeiro?

Precisa de segunda via de boletos, negociações ou nota fiscal, entre em contato

Trabalhe conosco!

Se você deseja fazer parte da nossa equipe, cadastra-se em nosso banco de talentos

Bora fazer sua empresa lucrar?

Se você ficou com dúvidas sobre nossas consultorias, treinamentos, cursos ou demais serviços, clique no botão abaixo.

Já é cliente e quer falar com o Setor Financeiro?

Precisa de segunda via de boletos, negociações ou nota fiscal, clique no botão abaixo.

Trabalhe Conosco!

Se você deseja fazer parte da nossa equipe, cadastra-se em nosso banco de talentos